È vero che le banche preferiscono prestare soldi a chi già li ha, ma non si può negare che l’origine (anche se non la causa ultima) della crisi che ha cominciato a sprofondare l’economia è nata dalla spregiudicatezza e dall’avventatezza

con cui sono stati finanziato acquisti immobiliari. Non è dunque sbagliato che gli istituti possano affinare le informazioni sulla solvibilità del richiedente, e anzi estendere l’analisi alla probabilità che egli onori il debito. È l’impostazione, ad esempio, del metodo statistico FICO (in questo caso un acronimo e non un aggettivo: per quanto…).

Soprattutto nei paesi emergenti (ma più o meno occultamente non solo in quelli) si sta però diffondendo l’utilizzo dei big data che molte start up cercano di elaborare in modo creativo per fotografare la reputazione delle persone. Accade così che indici non direttamente legati alle abitudini di pagamento influenzino la concessione dei prestiti; e d’altronde che il punteggio di affidabilità creditizia sia impiegato per garantire o negare l’accesso ad altre risorse, quali il lavoro o una polizza assicurativa (o persino un incontro sentimentale: negli Stati Uniti c’è una società di speed date che accoppia prendendo in considerazione questo dato tanto sexy). Si creano facilmente spirali viziose: una volta hai perso il posto di lavoro e quindi non ti prestiamo i soldi, non ti prestano soldi quindi non ti rinnoviamo il contratto di lavoro, non ti hanno rinnovato il contratto di lavoro e quindi continuiamo a non prestarti i soldi…

Certo, un tempo capitava che il direttore di una banca troncasse le aspettative del richiedente sulla base del colore della pelle. L’algoritmo, allargando il respiro, dovrebbe incrementare le chance. Ma i dati su cui si fondano gli indici predittivi possono davvero essere i più bislacchi. Ad esempio (che prendo da Tecnologie radicali di Adam Greenfield) la start up Branch.co in teoria ha una ragione sociale meritoria: allargare la platea dei beneficiari dei servizi finanziari ai “non bancarizzati”, classificandoli secondo un punteggio dedotto da comportamenti (quindi non identità prestabilite). Quali? Beh, per dirne una: quando vi telefona qualcuno avete l’abitudine di registrare il suo nome sulla rubrica? No? Male! Si vede che non siete una persona esatta, di certo non vi mettere a fare i conti della spesa a fine giornata. Branch.co si occupa di esplorare i comportamenti sul telefono portatile, sia quelli più evidenti (i vostri amici sui social) sia quelli che rapidamente spariscono dalla vostra memoria (solo dalla vostra però).

È un esempio che non fa ben sperare sulla razionalità di questi strumenti. Per darne un giudizio motivato, però, bisognerebbe conoscere la formula dell’algoritmo. È noto tuttavia che con la scusa della segretezza del brevetto, da Facebook a Google in giù, le aziende si tengono strette le formule dei loro algoritmi: nel mondo digitale la regola della reciprocità non vale. Abbiamo un’idea di come funzionano quelli meno complessi: nel campo dell’affidabilità creditizia, non meno che per orientarsi sulle strade di campagna, la geolocalizzazione fa il suo. Dimmi con chi vai e ti dirò chi sei, o per lo meno se paghi. Bazzicare in un quartiere di insolventi incalliti è sufficiente a essere raccattato nel mucchio. Anche gli amici virtuali (occhio alle amicizie che accettate su Facebook) hanno il loro peso.

Yuval Noah Harari, nel suo recente 21 lezioni per il XXI° secolo, ha affacciato però l’interessante ipotesi che, nella concessione dei crediti, il posto della discriminazione di classe possa essere preso dalla discriminazione individuale. Se vi negano il finanziamento non sarà per forza perché appartenete a un gruppo socialmente svantaggiato: ve lo negano perché siete voi, perché avete fatto qualche cosa che all’algoritmo non va a genio. E vi sarà precluso di sapere quale.

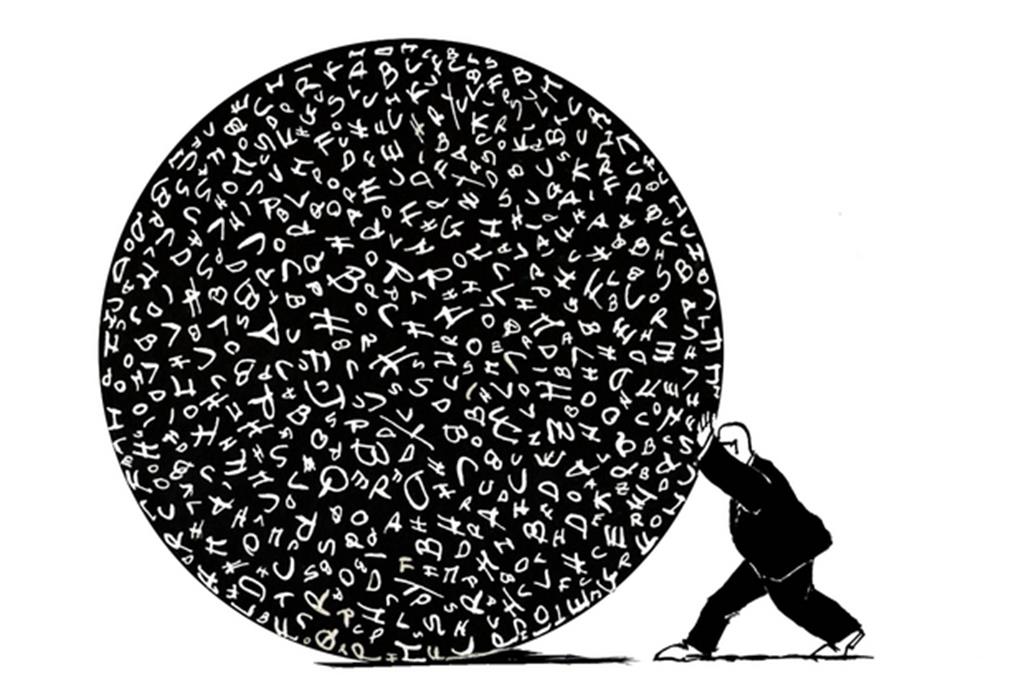

Il fattore umano, nonostante il suo carico di aleatorietà ricca di pregiudizi (che peraltro può essere trasfusa pari pari nell’algoritmo dal programmatore), ha pur sempre il vantaggio di potersi rivolgere a un superiore, o a un concorrente. L’algoritmo creditizio possiede, grazie alla connessione delle reti, una naturale propensione a estendersi a macchia d’olio. E la sua intelligenza è troppo opaca e complessa perché qualcuno abbia voglia di metterla in discussione una volta che ha emesso il suo verdetto. Anche al di fuori del credito, immagino capiti a tutti di scontrarsi con la difficoltà di correzione che rende rigidi gli algoritmi e praticamente impossibile contattare qualcuno che li ammorbidisca. Mentre contempliamo le ceneri dello stato nazionale, dobbiamo constatare che mai l’organizzazione burocratica ha raggiunto tanto ottuso splendore come in quest’avvento dell’età digitale, con le sue armi di distruzione matematica (che è un concetto coniato da Cathy O’Neil, e anche il titolo del suo libro).

Le soluzioni, in questo come in altri campi, sarebbero la trasparenza dei dati che vengono immessi negli algoritmi e del loro incrocio, il consenso consapevole di chi ne viene spogliato, l’accesso ai dati da parte dei titolari e la proprietà personale degli stessi, il divieto alle aziende (anche con il consenso degli interessati) di valutare quelli la cui pertinenza è del tutto astratta. Quel che propongono le legislazioni, riempiendosi la bocca con la tutela dei consumatori o dei cittadini, sono misure pallide e agevoli alla violazione. Si potrebbe dire che è già tanto, se pensiamo che i governi russo e cinese della raccolta dei dati si servono in proprio, e non esattamente per il benessere del popolo. Ma rischiamo di renderci conto assai presto che non è uno dei casi in cui chi si accontenta gode.

Scrivi un commento